金曲天后Jolin在《野蠻遊戲》中唱到「老虎,老鼠,傻傻分不清楚」,這句歌詞放在期貨市場也是恰如其分。對於新手而言,期貨和期權等相關專用名詞的概念常常被混淆在一起,尤其是選擇權,一些網路上的解釋仿佛如同「天書」般難懂。儘管難理解,但選擇權不失為一種好的投資品種。那麼,選擇權(期權)是什麼?有哪些基本組成?具備什麼特點?本篇選擇權教學將圍繞這些問題進行解答。

目錄

一. 選擇權(期權)是什麼?

選擇權(Options),又稱為「期權」, 是一種能在未來特定時間內,以特定價格購買或出售一定數量標的資產的權利。選擇權給予持有者(買方)購買或出售標的資產的權利,買方向賣方支付一筆權利金後,就有權在約定時間內,以協定價格向賣方買入或賣出約定數量的標的資產或商品。

選擇權交易起始於十八世紀後期的美國和歐洲市場。發展迄今,美國已成為世界選擇權交易中心。在台灣,選擇權屬於新興事務,但在證券市場有著越來越重要的地位。自2001年臺灣期交所推出以加權指數為標的物的指數選擇權後,目前以發展成四大類選擇權金融產品,他們分別是:

- 股價指數選擇權類

- 個股選擇權類

- 匯率選擇權類

- 商品選擇權類

在這四大類選擇權中,台指選擇權是臺灣期貨交易所最受歡迎的交易品種。

台指選擇權是什麽? 台指選擇權是以台灣加權指數為基礎資產所衍生出來的金融衍生品,其標的資產是台灣加權指數,不少專業人士投資台指選擇權的目的在於避險和套利。

選擇權是買賣雙方訂立的契約,買賣雙方在簽約時會敲定契約的到期日或交割結算日、標的物、履約價及買賣數量。

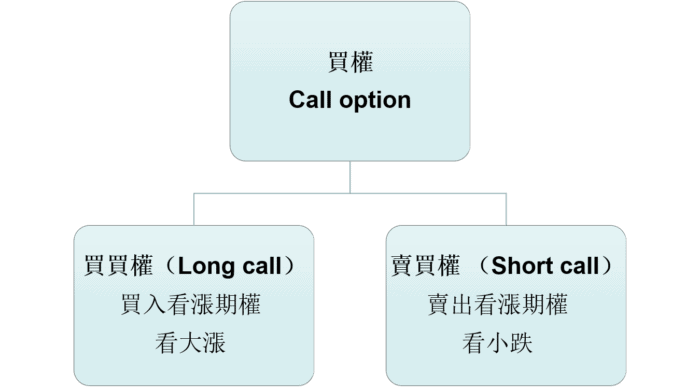

選擇權分為買權(Call Option) 和賣權(Put Option)。買方向賣方支付權利金,就會取得買權(Call)或賣權(Put)。

舉個通俗的例子,假設某名牌皮包一個月後上市,定價為20000元,若消費者想預訂,需向供應商提前支付1000元的訂金。只要消費者付了這筆訂金就能確保一個月後以20,000元的價格買到這個包。

消費者付出訂金就相當於擁有了「選擇權」,即使皮包上市後,銷售火爆,一包難求,其價格漲至30,000元,但消費者依然可以用20,000元的價格向供應商購買到這個包。假如皮包上市後,市場滯銷,價格跌至15,000元,消費者不想要了,也可以選擇不履行約定,只不過會損失已預付的1000元訂金。

由此可見,買方付費後擁有的權利就是「選擇權」,因此選擇權的買方無需承擔履約的義務,在合約到期之前可以選擇買或不買,以及賣或不賣。選擇權的收益隨著資產價格的變化而波動,但若是的市場走勢與投资者預測相反,投資者可以選擇不行使權力,因此其虧損也僅限於之前所投入的權力金。

對於賣方而言,需承擔選擇權合約規定的義務,當買方要求履約時,賣方必須依選擇權約定履行契約,其收益是固定的,賺取的是買方的權利金,但虧損是不固定的,價格上漲越多,賣方虧損越多。

就上面的例子來説,皮包價格上漲到30,000元,但消費者只花20,000元就能買入,入手便賺到10,000元(30000元<市價>-20000元<契約價>=10000元<價差>),供應商相應地虧損10000元。

但如果皮包價格下跌到15000,消費者選擇棄購,僅損失1000元的訂金,而此時消費者損失的訂金就是供應商賺到的收益。

按權力劃分為:看漲期權和看跌期權。

按交割時間劃分為:美式期權,歐式期權和百慕大期權。

按標的物劃分為:股票選擇權、股指選擇權、利率選擇權、商品選擇權和外匯選擇權等。

選擇權交易也可以根據場地的不同進行劃分,可分爲場內交易和場外交易(OTC),大部分股票選擇權的交易在場內進行,但大部分外匯選擇權的交易在場外進行。

選擇權與股票買賣和期貨交易均有較大區別:

- 股票是單純的買與賣,而選擇權还要考虑到期日和履約價。

- 擇權與期貨交易也不一樣,兩者在標的物、履約保證、義務對稱性、現金流轉等方面有著明顯的區別。

| 區別類 | 期貨 | 選擇權 |

| 標的物 | 商品或期貨合約 | 金融資產選擇權的買賣權利 |

| 權利與義務的對稱性 | 雙向合約,買賣雙方都要承擔義務 | 單向合約,買方不必承擔義務 |

| 履約保證 | 買賣雙方都要交納履約保證金 | 買方不用交納履約保證金,賣方交納履約保證金 |

| 現金流轉 | 買賣雙方都要交納初始保證金,還會對虧損方收取追加保證金 | 買方向賣方支付權利金(保險費) |

| 盈虧特點 | 盈利和虧損都是無止境 | 買方收益不固定,虧損固定。賣方虧損不固定,收益固定。 |

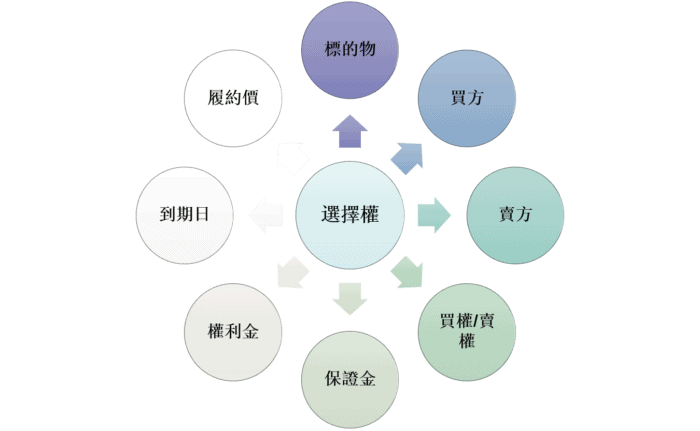

(1)什麽是買權(Call option)?

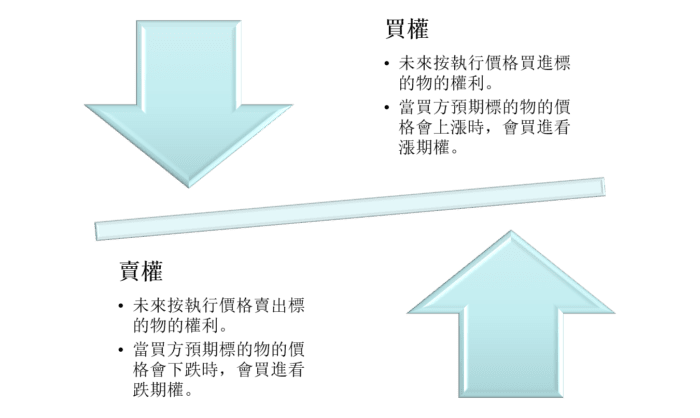

買權是指未來可以用履約價購入現貨的權利。

(2)什麽是賣權(Put Option)?

賣權是指未來可以用履約價售出現貨的權利。

(3)什麼是美式期權?

美式期權是指能在成交後有效期內任何一天被執行的期權,允許期權持有者在到期日或到期日前執行購買或出售標的資產的權利,多為場內交易。

(4)歐式期權

歐式期權是指期權持有者只能在到期日當天才能行使購買或出售權利的期權。國際上大部分期權交易都採用歐式期權。

二. 選擇權的基本組成及選擇權特點

在介紹選擇權的基本組成和特點之前,我們透过一个例子讓大家系統的瞭解一下選擇權交易的基本邏輯是怎樣的。

假設一套總價500萬的房子,在預售期下定就能以450萬的價格買到,但下定時房屋銷售公司會要求購房者先交5萬元的訂金。一旦合約訂立,購房者買進買權,房屋銷售公司賣出買權。購房者支付權利金5元,獲得了用450萬的價格購買價值500萬的房子的權利,房屋銷售公司收取權利金5萬元,同時要在特定期限內將500萬的房子交付給購房者。

| 購房者 | 房屋銷售公司 | |

| 選擇權 | 買進買權 | 賣出買權 |

| 實際 操作 | 買入「在特定期限內,能以450萬購買500萬房子」的權利 | 賣出「在特定期限內,能以450萬購買500萬房子」的權利 |

| 訂立 條件 | 1. 需支付權利金5萬元 2. 到期有權利要求賣方履約 | 1. 收取權利金5萬 2. 到期有義務進行履約 |

屆時,會出現三種情況:

(1)房屋售價更貴

買方收益:500-(450+5)=45萬

賣方虧損:45萬

假設房屋價格上漲到550元,買方的收益達到95萬,賣方虧損95萬。房屋價格上漲越高,買方就賺得越多,賣方就虧得越多。

(2)房屋售價變便宜

房屋交割時,由於某些原因,市價下滑到400萬,買方覺得在市面上買更划算,因此決定放棄行使合約的權利,這時買方預付的訂金就拿不回來。

買方損失:5萬訂金

賣方收益:5萬

整個過程,購房者棄買只損失了「訂金」。

(3)購買者轉讓權利

購房者在等待期間,急需用錢,便以3萬元的價格將買進買權的權利轉讓給他人。

買方虧損:5萬-3萬= 2萬,購房者虧損2萬。

購房者決定買進,銷售公司必須依約賣屋,購房者棄購,銷售公司的義務解除。買方有選擇「要不要買」的權力,這就是「買權」(Call)。

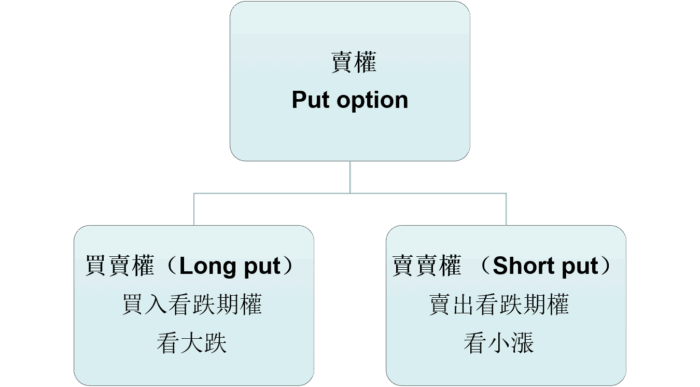

從上述案例,我們可以清楚地發現幾個關鍵字,如買方(購房者)、賣方(房屋銷售商)、標的物(房子)、權利金(訂金5萬元)、履約價(約定價450萬元)、約定時間(預售期後)。正是這些關鍵字要素組成了選擇權。

(1)標的物

選擇權的標的物是指買賣契約所指向的特定商品或標的資產。標的物視契約內容而定,可以是股指選擇權、股票選擇權或是外匯選擇權等。

(2)買方(Buyer)與賣方(Seller)

買方和賣方是契約訂立的雙方當事人。買方(Buyer)是付出權利金的一方,賣方(Seller)是收取權利金的一方。

(3)買權(Call)與賣權(Put)

| 選擇權買權(Call) | 選擇權賣權(Put) | |

| 買方 | 有權利買,付權利金 | 有權利賣,付權利金 |

| 賣方 | 有義務賣,付保證金 | 有義務買,付保證金 |

(4)選擇權保證金

選擇權保證金是選擇權賣方用於履約的財力擔保。

(5)權利金

權利金是買方為獲取選擇權付給賣方的費用,即買方支付給賣方的選擇權價格。權利金代表選擇權的價格,是選擇權的唯一變數。選擇權價格由內涵價值和時間價值兩部分構成。選擇權距離到期日越長,價格浮動幅度的可能性就越大。

(6)選擇權到期日

選擇權到期日指選擇權合約必須履行的最後日期。

(7)約定履約價格

約定履約價格即執行價格,選擇權的買方行使權利時,契約中所規定的買賣價格。

選擇權是分散投資風險的有力工具,相比其他投資工具,交易選擇權可以賺取時間價值亦可以用來避險,同時還具備成本優勢。

- 既可以做多,又可以看空

- 槓桿高,風險大,能以小博大

- 買方獲利無限,虧損有限,風險有限。

- 賣方虧損無限,獲利有限,承擔所有風險。

買方(Buyer)與賣方(Seller)代表著「契約的雙方」,買權(call)與賣權(Put),代表著「合約的類型」,選擇權可以雙向操作,既能做多,也能做空,不管大漲、小漲,還是大跌、小跌,甚至盤整階段,都可能為投資這帶來獲利的機會。

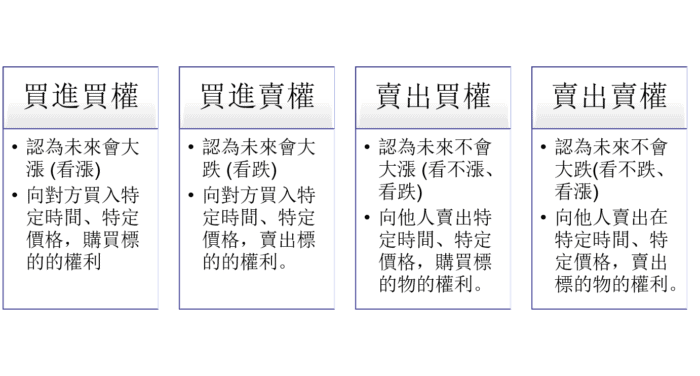

三. 選擇權交易類型及損益

認為未來資產價格會大漲(看漲),買入一個上漲的權利(交易者買進看漲期權)。屆時市價上漲,升至履約價之上,買方通過執行選擇權而獲利。

獲利:獲利要看標的物漲到什麼價位,漲越多,賺越多。

虧損:虧損投入的權力金。

舉例:

假使買進1口1月份台指期20000點call 月選擇權,目前市價55點。(為了計算方便,設定了一個整數)

- 標的:加權指數

- call/put:買進買權,認為到期時會漲超20000點

- 履約價:20000點

- 到期日:1月份第三個星期三

- 契約乘數:1點50元

(1)需要多少權利金?

市價55點,1點50元,那麼權利金為55點*50元=2750元。

權利金從保證金帳戶扣除,支付給賣方。賣方收到權利金後,付出保證金。

(2)損益情況

假使指數上漲到20200點,持有人扣除成本55點後獲利145點,獲利7250元。計算方式為:(20200-20000-55)點*50元=7250元。如果指數下跌到19500點,持有人的call一文不值,只能放棄選擇權,權利金2750元虧完。

認為未來資產價格會大跌 (看跌),賣出一個下跌的權利(交易者買進看跌期權)。屆時市價下跌,下滑至履約價之下,買方可通過執行選擇權賣權而獲利。

獲利:要看標的物跌到什麼價位,跌越多,賺越多。

虧損:虧損投入的權力金。

舉例:

假使台指目前為18000點,買方認為未來會大跌,於是買進一個17800點的Put,報價為75點。

- 標的物:加權指數

- call/put:買進Put,認為到期時會跌落17800點以下

- 履約價:17800點

- 到期日:1月份第三個星期三

- 契約乘數:1點50元

(1)權利金需要多少?

權利金為3750元(75點*50元=3750元)。

(2)損益情況

假使指數下跌到17500點,持有人扣除成本55點後獲利245點,獲利11250元。(17800-17500-75)點*50元=11250元

認為認為未來不會大漲(看不漲、看跌)。交易者賣出看漲期權,屆時,若市價沒能升至履約價之上,作為看漲期權的買方將會放棄選擇權。

認為未來不會大跌(看不跌、看漲)。交易者賣出看跌期權,屆時,若市價沒能跌至履約價之下,作為看跌期權的買方將會放棄選擇權。

| 買權(Call option) | 賣權(Put option) | |

| 買方 (Buyer) | – 看大漲 – 認為價格會突破履約價 – 付權利金 – 風險有限,獲利無限 – 以小博大 | – 看大跌 – 認為價格會跌破履約價 – 付權利金 – 風險有限,獲利無限 – 以小博大 |

| 賣方 (Seller) | – 看不漲 – 認為價格不高於履約價 – 付保證金 – 風險無限,獲利有限 – 本大利小 | – 看不跌 – 認為價格不低於履約價 – 付保證金 – 風險無限,獲利有限 – 本大利小 |

雖然說買方獲利無限,虧損有限,但操作時還面臨著流動性風險,時間價值耗損風險。特別值得注意的是,任何投資在帶來收益的同時,隱藏著風險,交易選擇權也是如此。

四. 選擇權交易的優缺點

五. 選擇權Q&A

選擇權是一種金融衍生工具,是一種給予買方買入或賣出標的資產權利的契約。

選擇權合約的要素包括標的物、買權/賣權、履約價、到期日及契約乘數。

選擇權有買權與賣權之分。買權 (CALL)是未來以契約價格購入現貨的權利。賣權 (PUT)是未來以契約價格出售現貨的權利。

台指選擇權跳動一點50元新台幣。

選擇權的交易成本有手續費、期交稅、結算費、過戶費等。

台指期選擇權的最低手續費大體在12-20元之間。